中小企業の業種別決算書分析~建設業

本日は、「建設業」の中小企業の決算書から、建設業の財務構造の特徴をお伝えします。

建設業の分類

日本標準産業分類(平成25年10月改定)によると、建設業は以下の3業種(中分類)に分類されます。

- 総合工事業…いわゆる土木・建築

- 職別工事業(設備工事業を除く)…大工、とび、コンクリート、左官、板金・金物、塗装、床・内装等

- 設備工事業…電気、電気通信、管、冷暖房、給排水、機械器具設置等

このうち、総合工事業と設備工事業について、B/S、P/L、財務指標を見ていきましょう。

※分析に使用しているデータの説明は下記記事を参考にしてください。

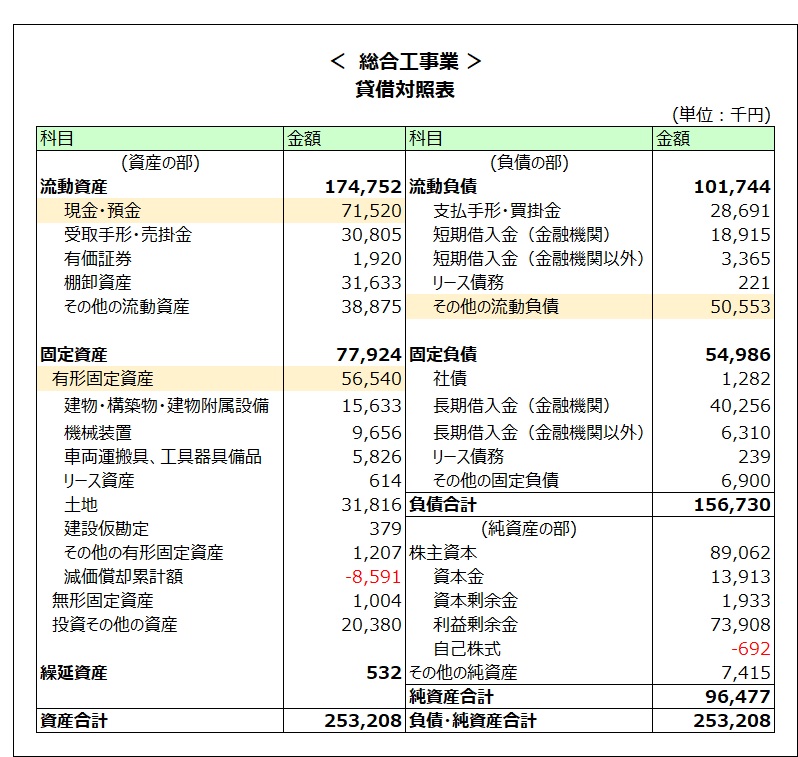

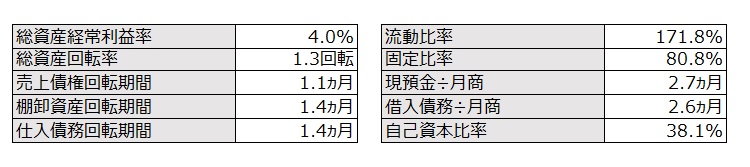

総合工事業

総合工事業の決算書の特徴

決算書を見ると以下のような特徴が挙げられます(色を付けた部分です)。

- B/S:現金預金が豊富。

- B/S:その他流動負債が多額に計上されている。

- B/S:固定資産の割合はそれほど大きくはない

- P/L:外注費の割合が42%.5と圧倒的に大きい。

総合工事業は、商業設備や住宅の建設を発注者から直接請け負い、下請企業を管理して施工するビジネスモデルです。ゼネコンのような大手企業は設計から施工まで一貫して請け負うことができます。業界としてはピラミッド構造になっており、大規模な設備の建設の場合には大手ゼネコンから下請け→孫請け→ひ孫請けまで下請け構造が広がることもあります。

このような業界構造がB/S、P/Lを見てもわかります。現金預金が豊富なのは、その他流動負債に前受金(未成工事受入金)が計上されているためです。建設工事のように工事期間がある程度の期間にわたる場合には、材料費・労務費・外注費等の工事関連支出が先行して発生するため、売上代金の一部を手付金や中間金という形でエンドユーザーから前受けすることが一般的です。

P/Lにおいては下請け業者に対する外注費が多額に計上される構造となります。元請け、自社、下請けの全体で見れば、全体の工事利益をそれぞれで分け合っている形になるため、力関係の強い元請け(規模の大きい業者)の利益率が良くなる傾向にあります。中小企業にあたっては大規模な案件の元請けを担当できることは限られるため、利益率は低い結果となっていると考えられます。

以上が総合工事業の財務構造の特徴です。

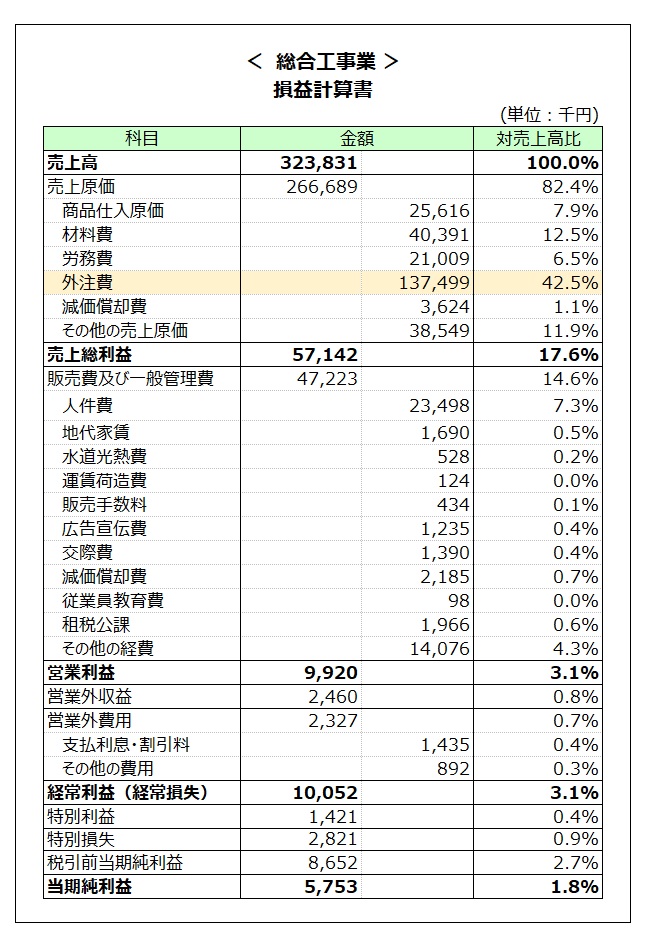

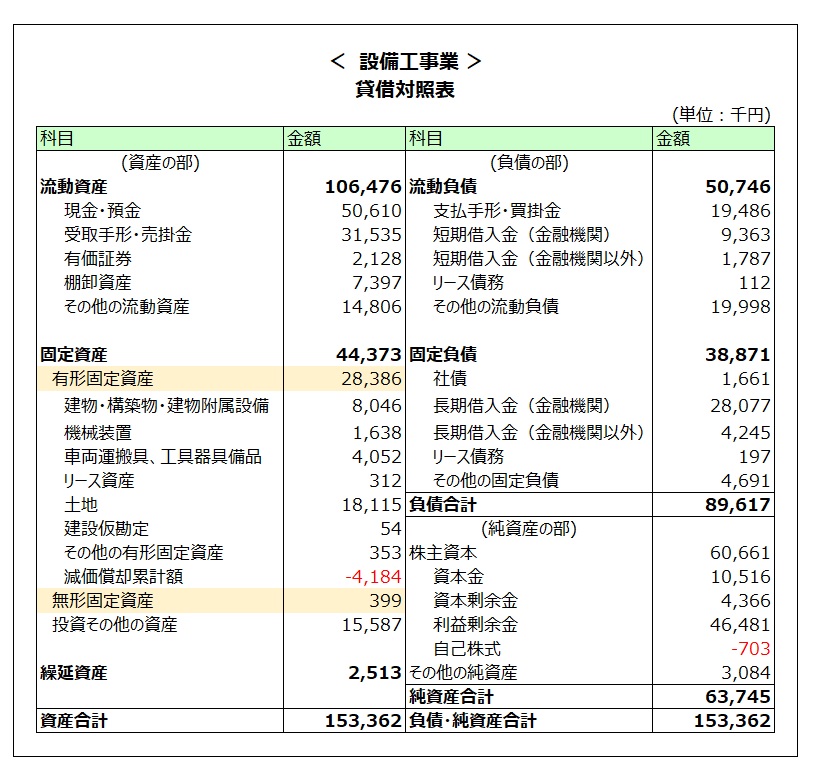

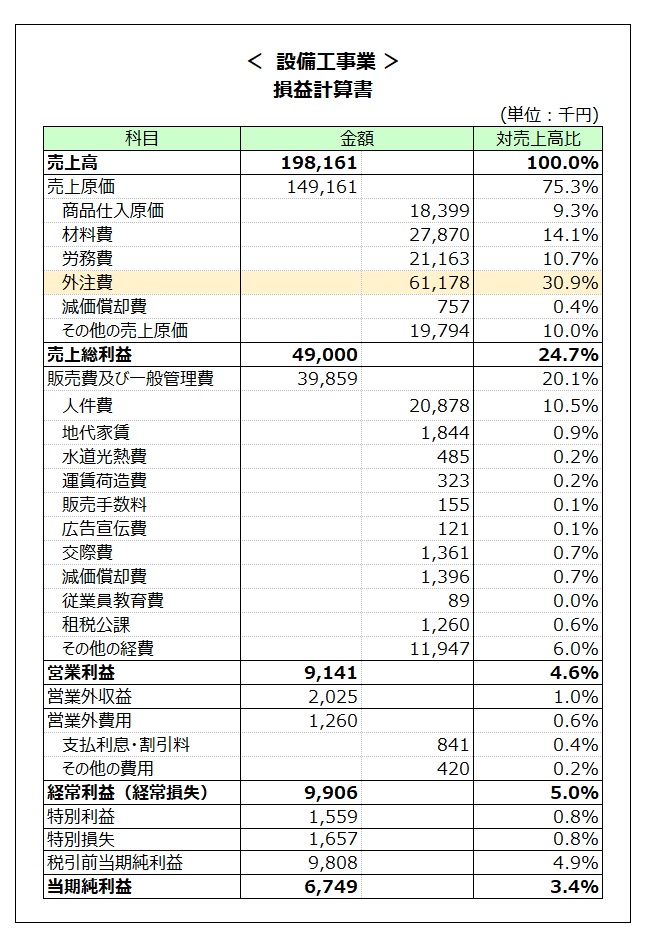

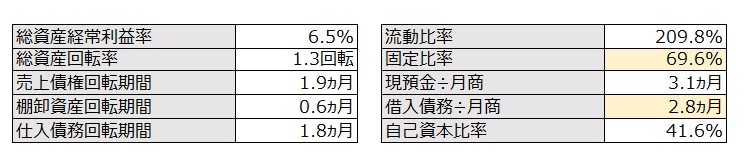

設備工事業

設備工事業の決算書の特徴

決算書を見ると以下のような特徴が挙げられます(色を付けた部分です)。

- B/S:全体に占める有形・無形固定資産の割合が小さい⇒重要な設備投資を必要としない。

- B/S:固定資産の金額が重要ではないことに伴って借入債務の金額も小さい。

- P/L:外注費の割合が約31%と大きい。次いで人件費の割合が原価・販管費合計で約20%。

- P/L:対して減価償却費の割合は約1%程度しかない。

これらが意味するのは、設備工事業が「労働集約型」の産業であるということです。設備工事業の工事内容に鑑みると、外注費は下請会社への工事要員の要請であり、広く捉えれば人件費のようなものです。実に売上の約50%が労働サービスに関する費用で構成されているということになります。対して材料比率は14%しかありません。

したがって、設備工事業の業績を左右するポイントは「労務費や外注費をどうコントロールするか」に尽きます。とはいっても労務費は従業員、外注費は協力会社という相手がいる費用なので、一方的に単価を下げることは不可能です。

したがって、労務費や外注費をコントロールする=対売上比率を下げるためには、受注する工事の採算管理がポイントとなってきます。

よく見られるケースとしては、売上優先で受注をたくさん獲得したものの、要員が確保できない、短期工事を余儀なくされ外注費が増加してしまう→結果として採算が取れない案件ばかりとなってしまい(酷い場合には案件別の利益を把握していないためどの案件で利益がとれていないのかわからない)、増収減益決算や、最悪の場合赤字となってしまうケースも見受けられます。

以上が設備工事業の財務構造の特徴です。